a.) – A lei 9.393/96

A lei 9.393 de 19 de dezembro de 1.996, até o seu art. 18, trata do Imposto Territorial Rural – ITR, e no artigo 19 estabeleceu de matéria atinente ao imposto de renda devida como ganho de capital na alienação de imóvel rural, por pessoa física.

Eis o teor desse artigo:

Art. 19 – A partir do dia 1º de janeiro de 1997, para fins de apuração de ganho de capital, nos termos da legislação do imposto de renda, considera-se custo de aquisição e valor da venda do imóvel rural o VTN declarado, na forma do art. 8º, observado o disposto no art. 14, respectivamente, nos anos da ocorrência de sua aquisição e de sua alienação.

Parágrafo único – Na apuração de ganho de capital correspondente a imóvel rural adquirido anteriormente à data a que se refere este artigo, será considerado custo de aquisição o valor constante da escritura pública, observado o disposto no art. 17 da lei 9.249, de 26 de dezembro de 1995.

b.) – As alterações trazidas pela lei 9.393/96

Para o cálculo do ganho de capital na alienação de imóvel, deve o contribuinte confrontar o valor da terra nua – VTN do ano da aquisição, com o VTN do ano da alienação, como se fossem, respectivamente, o custo de aquisição e o valor de alienação do imóvel.

Lembrando que por aquisição e alienação, devemos entender todo e qualquer ato que tem o efeito de transferir o domínio de um bem, no caso o imóvel rural, para outra pessoa, seja por venda e compra, doação, permuta, cessão, arrematação, adjudicação ou outra forma no direito fixada.

Por essa disposição legal, a base de cálculo do imposto não será a diferença positiva entre o valor da aquisição e da alienação, e sim a variação positiva do valor atribuído à terra nua no ITR (DITR) no ano da aquisição e no ano da alienação.

Essa nova sistemática introduzida a partir de 01 de janeiro de 1.997, confronta com o tradicional, pois quando se fala em ganho de capital, logo pensamos na sua formulação clássica, que supõe a diferença positiva entre o custo real de aquisição e o valor de alienação do bem.

O Valor da Terra Nua – VTN, nada mais é do que o preço de mercado das terras, apurado em conformidade com a legislação do ITR, tendo como data-base, sempre o dia 1º de janeiro de cada ano (art. 8º, parag. 2º da lei 9.393/1996 e art. 32, parag. 1º do decreto 4.382/2002).

Vale anotar que o Valor da Terra Nua não inclui os valores de construções, instalações e benfeitorias; culturas permanentes e temporárias; pastagens cultivadas e melhoradas; florestas plantadas; e, demais benfeitorias e melhoramentos

Isso, porque a lei 8.023, de 12 de abril de 1990, introduziu novo tratamento à tributação das atividades rurais pelo Imposto de Renda, e ter modificado, para efeito dessa tributação, o conceito de imóvel, dado pelo Código Civil.

Esse novo tratamento consiste em segregar o imóvel rural em duas partes, a terra nua, ou imóvel por natureza, assim entendidos o solo e a vegetação nativa que o recobre, e a outra parte o chamado imóvel por acessão humana, que são as construções e plantações (benfeitorias e demais melhoramentos).

Os investimentos na terra (benfeitorias, ou melhoramentos, que são as construções e plantações) passaram a ser consideradas despesas da atividade rural, e quando da alienação do imóvel, a parte do preço correspondente a esses investimentos, são tributadas como receita da atividade rural, nos mesmos moldes da produção agrícola (soja, milho, gado, etc.), o qual, a base de cálculo de tributação, não pode ser superior a 20 % da receita total ou bruta da atividade rural (art. 5º da lei 8.023/1990).

E o valor que corresponde à terra nua, continuou sujeito à tributação como ganho de capital, outra espécie de renda, como já ocorria quando o imposto de renda dava às partes que constituem o imóvel rural a mesma conceituação que lhes dá o Código Civil.

A 4ª Turma da Delegacia da Receita Federal de Julgamento em Santarém/PA, em decisão do acórdão 18-12586 de 6 de julho de 2.010, promulgou a ementa:

EMENTA: GANHO DE CAPITAL NA ALIENAÇÃO DE IMÓVEL RURAL A diferença entre o valor de aquisição e de alienação do imóvel rural é considerada ganho de capital e sujeito a incidência do imposto de renda, sob forma definitiva à alíquota de quinze por cento. Na apuração do ganho de capital na transação de imóvel rural considera-se Ganho de Capital a diferença entre o valor da alienação e de aquisição (Valor da Terra Nua).

E a Superintendência Regional da Receita Federal da 8ª Região Fiscal, em solução da consulta 106 de 17 de abril de 2011, promulgou a ementa:

EMENTA: APURAÇÃO DE GANHO DE CAPITAL NA ALIENAÇÃO DE IMÓVEL RURAL. Na apuração do ganho de capital na alienação de imóvel rural adquirido até 31 de dezembro de 1996 considera-se custo de aquisição o valor constante na Declaração de Bens e Direitos, da Declaração de Ajuste Anual e, valor de alienação, o valor efetivo da operação de venda; no caso de imóveis rurais adquiridos a partir de 1º de janeiro de 1997, considera-se custo de aquisição e valor de venda o Valor da T erra Nua – VTN, constante do Documento de Informação e Apuração do ITR – DIAT, respectivamente, nos anos da ocorrência de sua aquisição e de sua alienação.

Nesse raciocínio, o valor da terra nua atribuído pelo contribuinte na DITR (declaração do ITR) não é relevante apenas para fins de apuração da incidência do imposto sobre a propriedade territorial rural – ITR, mas também será muito relevante para a apuração da incidência do imposto de renda sobre o ganho de capital auferido na alienação do imóvel rural.

c.) – O fato gerador do Imposto Territorial Rural – ITR

O Imposto sobre a Propriedade Rural – ITR tem sua apuração anual, com referencia a 1º de janeiro, tendo como fato gerador a propriedade, o domínio útil ou a posse de imóvel por natureza, localizado fora da zona urbana do município, ou seja, incide exclusivamente sobre o imóvel rural, considerado o prédio rústico de área continua formada de uma ou mais parcelas de terras (art. 1º da lei 9.393/1996).

O ITR refere-se ou tem por base o imóvel rural e não o dono da terra, portanto, sua incidência opera-se no imóvel rural, sendo o proprietário, o titular do domínio útil ou o possuidor, o contribuinte responsável, visto inclusive, que o domicílio tributário é o da localização do imóvel rural. (art. 4º da lei 9.393/1996).

Nesse mesmo sentido a decisão do TRF-4/RS no processo 2007.71.16.000514-0: “… porque, em se tratando de declaração relativa a um imposto real, a questão sobre quem prestou ou deveria ter prestado as informações pertinentes não assume maior relevância, máxime quando inexistente qualquer indício de má-fé”.

Na declaração do ITR, notadamente o Documento de Informação e Apuração do ITR – DIAT, o contribuinte declarará o valor da terra nua – VTN correspondente ao imóvel, que será o preço de mercado de terras apurado em 1º de janeiro de cada ano (art. 8º da lei 9.393/1996).

No DIAT, quanto à área utilizada, deve-se declarar a porção de área aproveitável do imóvel, no ano anterior ao da entrega da declaração e caso haja anexação de área entre 1º de janeiro do ano da entrega da DITR e a data da efetiva entrega da DITR (a data fixada pela SRF é 30 de setembro), o adquirente deve informar na sua declaração, os dados relativos à utilização da área incorporada no ano anterior ao de ocorrência do fato gerador (artes. 18 e 20 do Decreto 4.382/2002).

Em síntese, temos; i) – o fato gerador do ITR é o imóvel rural pelo qual se opera e não o proprietário; ii) – o proprietário é o responsável pelo crédito tributário; iii) – o valor da terra nua – VTN será o preço de mercado do dia 1º de janeiro do ano da apresentação do DIAT;iv) – o DIAT será apresentado até 30 de setembro de cada ano, pelo proprietário do imóvel nessa data.

d.) – A instrução normativa SRF nº 84/2001

O Decreto 4.382/2002 regulamentou a lei 9.393/1996, tão somente quanto à tributação, arrecadação, fiscalização e administração do Imposto Territorial Rural.

Usando do instrumento da instrução normativa, porquanto o decreto é o instrumento legal indicado, a Receita Federal regulamentou através da IN-SRF 84/2001, a apuração do ganho de capital na alienação de imóvel rural por pessoa física, estabelecendo:

Art. 9º – Na apuração do ganho de capital de imóvel rural é considerado custo de aquisição o valor relativo à terra nua.

Parágrafo 1º – Considera-se valor da terra nua (VTN) o valor do imóvel rural, nele incluído o da respectiva mata nativa, não computados os custos das benfeitorias (construções, instalações e melhoramentos), das culturas permanentes e temporárias, das árvores e florestas plantadas e das pastagens cultivadas ou melhoradas.

Parágrafo 2º – Os custos a que se refere o § 1º, quando não tiverem sido deduzidos como despesa de custeio, na apuração do resultado da atividade rural, podem ser computados para efeito de apuração de ganho de capital.

Art. 10 – Tratando-se de imóvel rural adquirido a partir de 1997, considera-se custo de aquisição o valor da terra nua declarado pelo alienante, no Documento de Informação e Apuração do Imposto sobre a Propriedade Territorial Rural (Diat) do ano da aquisição, observado o disposto nos arts. 8º e 14 da lei 9.393, de 1996.

Parágrafo 1º – No caso de o contribuinte adquirir:

I – e vender o imóvel rural antes da entrega do Diat, o ganho de capital é igual à diferença entre o valor de alienação e o custo de aquisição;

II – o imóvel rural antes da entrega do Diat e aliená-lo, no mesmo ano, após sua entrega, não ocorre ganho de capital, por se tratar de VTN de aquisição e de alienação de mesmo valor.

Parágrafo 2º – Caso não tenha sido apresentado o Diat relativamente ao ano de aquisição ou de alienação, ou a ambos, considera-se como custo e como valor de alienação o valor constante nos respectivos documentos de aquisição e de alienação.

Parágrafo 3º – O disposto no § 2º aplica-se também no caso de contribuinte sujeito à apresentação apenas do Documento de Informação e Atualização Cadastral (Diac).

Como se pode observar, o que era uma regra simples se transformou com o art. 10 da IN SRF nº 84/01, num emaranhado de normas, fazendo o ganho de capital variar – e muito – conforme o mês da aquisição e/ou da alienação do imóvel rural.

Sintetizando esse dispositivo regulamentar, podemos dizer que a plena aplicação da fórmula de cálculo com base nos VTNs dos anos da aquisição e da alienação passa a depender, segundo disposição da Secretaria da Receita Federal, de um evento particular: a anterior e efetiva entrega do DIAT em setembro de cada ano.

Ou seja, para se aproveitar o uso do valor da terra nua declarado no DIAT, no ano da aquisição, o contribuinte é obrigado a adquirir o imóvel antes do mês de setembro, em contrapartida, para o aproveitamento do mesmo valor no momento da alienação, teria que vender o imóvel rural, após o mês de setembro, quando já tenha entregue o DIAT com o valor da terra nua.

Nesse entendimento, a instrução normativa regulamentadora da lei, beneficia somente àqueles que adquirem imóveis rurais antes de setembro de cada ano e àqueles que alienam após setembro de cada ano, em total descompasso com os ditames do art. 19 da lei 9.393/1996, porque a apuração do ITR (DIAT), o qual deverá ser entregue nos prazos e condições estabelecidos pela SRF (por força do próprio art. 8º), a administração tributária entendeu que a apuração pelos VTNs só deve ser efetuada quando efetivamente houver VTN declarado no ano, ou seja, depois da entrega do DIAT em setembro de cada ano.

E os demais? Aqueles que vendem seus imóveis rurais antes do mês de setembro, quando ainda não entregaram a declaração do DIAT/ITR? E aqueles que adquirem seus imóveis rurais após o mês de setembro, quando o proprietário anterior já o fez? Estariam excluídos? Vale dizer que as disposições previstas no art. 10, parág.s 1º ao 3º, da IN SRF 84/01, confinam a regra de cálculo do ganho de capital com base nos VTNs de aquisição e de alienação a apenas 3 meses do ano, considerando o habitual prazo final de entrega do DIAT, em setembro.

O fato da lei (art. 19 da lei 9.393/1996) se referir ao “VTN declarado” não é o mesmo que dizer taxativamente como quer a Receita Federal: “O VTN somente depois de declarado”. Em outras palavras, afastados os preços dos negócios de compra e de venda, o ganho de capital deve ter outro parâmetro de cálculo, que neste caso é o VTN declarado nos anos da alienação e da aquisição, respectivamente. Mas, isto não significa que, apenas depois de declarado, o VTN passa a ser tal parâmetro.

Em termos práticos, se essa última interpretação fosse realmente válida, a SRF teria a permissão de anular a aplicação de todo o art. 19, da lei 9.393/96. Para isso, bastaria estabelecer que o DIAT deve ser entregue no dia 31 de dezembro de cada ano. Deste modo, não haveria tempo suficiente para se realizar, dentro do ano e de qualquer ano, alguma alienação após a efetiva entrega do DIAT. A referência ao “VTN declarado no DIAT” cumpre, obviamente, a necessidade de dar a essa fórmula de cálculo um valor-referência (um parâmetro), já que não contam mais os valores pagos na compra e na venda. E nada disso tem qualquer relação direta com adimplemento de entregar o DIAT.

Cumpre observar do que consta do seu artigo 10, parág. 1º, incisos I e II, onde o contribuinte que em determinado ano, digamos, no ano que vem, antes da data de apresentação do DIAT, adquirir e vender imóvel rural, pagará Imposto de Renda calculado sobre a diferença entre os valores efetivos de venda e de custo do bem, com o que ficam relegadas as normas legais pertinentes. Já, um outro contribuinte que também no ano que vem adquirir imóvel rural e o vender naquele mesmo ano, mas depois da apresentação do DIAT, nada pagará de Imposto de Renda.

É um tratamento ilegal e que afronta o princípio da isonomia, e, em matéria de tributação, desafia o preceito do inciso II do art. 150 da Constituição, que veda a instituição de tratamento desigual entre contribuintes que se encontram em situação equivalente.

Essa possibilidade de aplicar diferentes critérios tributários dentro do mesmo exercício financeiro, a fatos sob a égide da mesma lei e com relação a contribuintes que se encontram em situação equivalente, desatende à vedação do art. 150, inciso I, da Carta; não está prevista na lei 9.393/1996, seja na redação dos artigos 8º e 19, seja em qualquer outra de suas disposições: foi instituída por meio de instruções normativas.

Mas são muitas as outras consequências possíveis, prejudiciais aos contribuintes, que lhes retiram tratamento assegurado pela aplicação literal ou lógica da lei 9.393/1996. E esse tratamento iníquo tem a ver com a época, adotada pela Receita Federal, para apresentação do documento denominado DIAT, instituído pelo art. 8º da lei 9.393/1996, de apresentação anual.

Temos um outro argumento e até uma constatação, que põe por terra, qualquer utilidade e razoabilidade na aplicação do art. 10, parág.s 1º ao 3º, da IN SRF nº 84/01, comprovando que o art. 19, da lei 9.393/96, jamais cogitou permitir à Secretaria da Receita Federal a imposição daquelas normas.

A explicação é simples. O VTN tem uma única data-base anual, qual seja: 1º de janeiro de cada ano. Assim, é claro, ele só pode ter um único valor no ano, independentemente de quando for feita essa aferição, pois quem quer que deva mensurar o VTN, esteja fazendo-o em abril, agosto ou setembro, obrigatoriamente deverá olhar para o primeiro dia do ano.

Por isso, que diferença faz se o DIAT (lembre-se, onde é declarado o VTN) for entregue em fevereiro, maio, setembro ou dezembro, se em qualquer desses meses o valor a ser declarado é o de 1º de janeiro? Noutros termos, que tipo de relevância poderia ter o mês da entrega do DIAT se o valor do VTN nele escriturado não muda, dentro do mesmo ano, conforme a data da entrega? Absolutamente nenhuma importância. É como se o contribuinte tivesse que recolher mais ou menos imposto de renda dependendo do mês de entrega da DIRPF; como se isto alterasse qualquer dos dados relativos à apuração fiscal.

Destarte, não se pode imaginar que um evento (entrega do DIAT) tão insignificante, e porque não dizer, absolutamente nulo na formação do VTN, possa fundamentar relevantes alterações na forma de apuração do ganho de capital, como o fez o art. 10, parág.s 1º ao 3º, da IN SRF 84/01.

A guisa dessas considerações nos cabe a pergunta: são realmente válidas as normas prescritas pelo art. 10, parág.s 1º ao 3º, da IN SRF nº 84/01? Não. As regras estabelecidas pela SRF quanto à necessidade de se levar em conta a anterior e efetiva entrega do DIAT, não têm respaldo legal e, portanto, não são regras válidas.

A norma não deve ter somente validade fática, deve-se, observar também as condições ético-sociais no que tange a sua existência e aplicação. Ou seja, a norma anseia por justiça atendendo aos valores de uma sociedade dentro de um contexto histórico. Segundo Maria Helena Diniz a norma:

“deve ser sempre uma tentativa de realização de valores (utilidade, liberdade, ordem, segurança, saúde etc.), visando à consecução de fins necessários ao homem e à sociedade” (DINIZ, 2006, p 403)

O mesmo que afirmar que, “de fato, a norma desempenha (…) sua função social, qual seja manter a ordem e distribuir justiça” (VENOSA, p.106). Na mesma posição de Maria Helena Diniz e Venosa, Paupério coloca que:

“a norma além de ser válida, há assim de possuir valor, isto é, além de ser válida formalmente, (…) deve sê-lo também sobre o ângulo material. Além da validade, a norma jurídica há de ter valor, através de seu conteúdo ético (.) dever ser concretizada pelos critérios de justiça e de legitimidade” (PAUPÉRIO, 1977, p167).

Na orientação da tarefa interpretativa da norma, dentro das várias técnicas existentes, Maria Helena Diniz, discorre, que:

“interpretar é descobrir o sentido e o alcance da norma jurídica… revelando seu sentido apropriado para a realidade e conducente a uma solução justa, sem conflitar com o direito positivo e com o meio social” (DINIZ, 2003, p. 63 – Teoria Geral do Direito Civil).

Através destes doutos doutrinadores, não nos resta duvida acerca de que a norma jurídica deve ser expressão de justiça e cujo tratamento desigual se opera aos contribuintes que se encontram na mesma situação, enquanto a justiça distributiva afirma: “quando a sociedade dá a cada particular o bem que lhe é devido segundo uma igualdade proporcional ou relativa” (DINIZ, 2006, p 408).

Nessa linha de análise o Tribunal Regional Federal – TRF 4/RS, em julgamento dos processos 2005.71.10.003248-7 e 2007.71.16.000514-0, proclamou:

“… cumpre asseverar que o ponto central, do qual está a depender o destrinçamento da controvérsia instaurada neste caderno processual, reside em perscrutar a legalidade da operação aposta no art. 10 da Instrução Normativa 84, de 11 de outubro de 2001, notadamente o seu parágrafo segundo.

De acordo com esse regramento, na falta do DIAT, em cujo bojo deverá constar o Valor da Terra Nua, os custos de aquisição e alienação do imóvel rural devem ser equiparados ao valor constante dos respectivos instrumentos negociais, em nítido descompasso com a legislação de regência, como adiante se constatará. É dizer, previu-se, em veículo normativo de caráter infralegal – instrução normativa -, critério de apuração não contemplado nas regras legais que disciplinam o procedimento, donde desinfluente aceitar-se que ato infralegal o faça.

A Administração Pública está incontestavelmente sujeita ao princípio da legalidade (CF, art. 37, caput), de modo que sua atuação normativa é totalmente vinculada aos ditames da lei (CF, art. 84, IV), afora as exceções constitucionalmente previstas (CF, art. 84, VI).

A Instrução Normativa, de sua feita, é ato de competência ministerial que atende a uma necessidade sistemática clamada pela estrutura político-administrativa adotada pela Constituição, restringindo seus efeitos à coordenação dos instrumentos do Poder Executivo com vistas a dar exequibilidade às leis, decretos e regulamentos, conforme preconizado pelo art. 87 da CF.

Dessarte, não pode revestir figura autônoma, criando, modificando ou extinguindo direitos e obrigações, pena de, em o fazendo, invadir seara alheia e malferir a ordem constitucional no que atine às competências e atribuições de cada Poder.

Assim, a Secretaria da Receita Federal não pode baixar instrução normativa inovando no ordenamento jurídico, ou seja, implicando criação, modificação ou extinção de direitos ou deveres não estabelecidos em lei prévia.

A Lei 9.393/96, ao adotar hipótese de lançamento por homologação e instituir o novo procedimento para o cálculo e recolhimento do ITR, válido a partir do exercício de 1997, estabeleceu que o VTN refletirá o preço de mercado das terras, apurado em 1.º de janeiro do ano a que se referir o Documento de Informação e Apuração do ITR (DIAT), instaurando processo de autoavaliação da terra nua”.

Desse modo, não há como a instrução normativa ser figura autônoma, criando, modificando ou extinguindo direitos e obrigações, pena de invadir seara alheia e malferir a ordem constitucional no que atine às competências e atribuições de cada Poder, não havendo como a Secretaria da Receita Federal baixar instrução normativa inovando no ordenamento jurídico, ou seja, implicando criação, modificação ou extinção de direitos ou deveres não estabelecidos em lei prévia.

e.) – Vigência da Declaração do ITR

Validade da norma é a sua adequação ao ordenamento jurídico em que se insere. E vigência, é a força que tem a norma, de cumprir com sua finalidade, regular condutas, gerando efeitos sobre os eventos a que se refere seu antecedente, tão logo ocorram no âmbito dos fatos.

E a norma se torna eficaz quando a obediência e observância espontânea ou não pela sociedade, ou seja, para sua eficácia a norma deve ser observada e respeitada/seguida pela sociedade, caso contrário, não há justificativa para sua vigência. Completando, Maria Helena Diniz expõe que “se ela nunca puder ser aplicada pela autoridade competente nem obedecida pelo seu destinatário, perderá a sua vigência” (DINIZ, 2006, p 403).

Eficácia é a produção dos efeitos jurídicos, ou seja, a aptidão ou idoneidade para produzir fatos jurídicos. Toda norma jurídica tem eficácia limitada no espaço e no tempo, isto é, aplica-se apenas dentro de dado território e por um certo período de tempo.

A norma jurídica perde a vigência quando outra a modifica ou a revoga, salvo nos casos em que a norma se destina à vigência temporária, estipulada no próprio texto legal ou em uma norma de hierarquia superior.

As declarações dos contribuintes criam-lhes obrigações, mas lhes asseguram o direito de receber o tratamento previsto em lei. Por isso, se não impugnadas pela administração enquanto não decaído esse seu direito, operam em favor do declarante os efeitos estabelecidos na lei.

Exemplos sobre a vinculação dos contribuintes declarantes aos efeitos de suas declarações fiscais tem nas seguintes súmulas do Egrégio Superior Tribunal de Justiça:

“A entrega de declaração pelo contribuinte, reconhecendo o débito fiscal, constitui o crédito tributário, dispensada qualquer providência por parte do Fisco” (Súmula 436 do STJ), e “O benefício da denúncia espontânea não se aplica aos tributos sujeitos a lançamento por homologação regularmente declarados, mas pagos a destempo” (Súmula 360 do STJ).

As chamadas declarações regulares, a que a Súmula STJ/360 faz referência, ou seja, as que devem ser prestadas a cada intervalo igual de tempo, valem pelo período a que se refere a obrigação de declarar. Ou seja, as declarações mensais valem por um mês; as trimestrais, por três meses; as anuais, por um ano. E essas declarações produzem efeito pelo tempo que decorre entre a apresentação de uma e outra.

Sendo de um ano o prazo de intervalo entre cada fato gerador do Imposto Territorial Rural, a obrigação de apresentar declaração relativa a esse imposto é anual; e sendo anual, tem, é claro, de valer por um ano.

E o primeiro dia desse período anual seria 1º de janeiro de cada ano, como está no artigo 1º da lei 9.393/1996:

“O Imposto sobre a Propriedade Territorial Rural – ITR, de apuração anual, tem como fato gerador a propriedade, o domínio útil ou a posse de imóvel por natureza, localizado fora da zona urbana do município, em 1º de janeiro de cada ano”.

Seria 1º de janeiro, se a Secretaria da Receita Federal disponibilizasse as instruções sobre apresentação do DIAT, com sua publicação no ano anterior ao do exercício financeiro competente, para estarem à disposição dos contribuintes no primeiro dia útil do ano, quando ocorre o fato gerador da obrigação de pagar o imposto.

E a época franqueada ao contribuinte para a apresentação desse documento teria que ser o início do ano do fato gerador, para que ele, a par de cumprir as obrigações que lhe são impostas, pudesse de forma plena gozar dos efeitos previstos nas pertinentes disposições legais.

Todavia, a IN-SRF 84/2001 foi editada já no pressuposto de que as instruções anuais sobre apresentação do DIAT seriam editadas não no final do ano anterior ao do exercício financeiro de competência, e também no pressuposto de que a apresentação do documento pelos contribuintes não seria feita no começo do ano do fato gerador, mas no seu decurso.

Inferem-se esses pressupostos da leitura de seu art. 10, parág. 1º, que cogita da venda do imóvel tanto antes como depois da apresentação do DIAT. E, de fato, todas as instruções normativas têm fixado a entrega do DIAT para ser feita no mês de setembro, sempre com o termo final do prazo assinalado para o dia 30 desse mês.

Essas instruções normativas sobre obrigação de apresentar o DIAT e sua apuração vêm sendo editadas desde 1997, de igual forma, estabelecem que todo o contribuinte responsável está obrigado à apresentação da DITR, anualmente, cuja data e condições de entrega, serão fixadas anualmente pela Secretaria da Receita Federal.

São as seguintes as dos últimos quatro anos, 2008 a 2011, duas em cada ano, uma dispondo sobre a apresentação do documento e a outra aprovando, antes do período da apresentação, o programa de computador, todas nessa ordem: em 2008, 857, de 14 de julho de 2008 e 868, de 8 de agosto de 2008; em 2009, 959, de 23 de julho de 2009 e 961, de 7 de agosto de 2009; em 2010, 1.058, de 26 de julho de 2010 e 1.062, de 5 de agosto de 2010; em 2011, 1.166, de 18 de junho de 2011 e 1.180, de 17 de agosto de 2011, todas com termo final do prazo em 30 de setembro e a ultima içou o prazo de 22 de agosto a 30 de setembro.

A expressão “declaração anual”, que intitula a Seção V do Capítulo I da lei 8.393/1996, é a apresentada a cada ano, como, aliás, está dito no caput do artigo 8º. E se é para ser, obrigatoriamente, também como afirma o dispositivo, apresentada a cada ano, cada uma das declarações tem de valer por um ano.

Qual a vigência da declaração do ITR? Se vigência é a qualidade da regra jurídica válida e que está apta a produzir efeitos jurídicos, isto é, incide o fato ocorrido no mundo real que anteriormente foi previsto, temos que a vigência da declaração do ITR é de 01 de outubro a 30 de setembro de cada ano.

Que período ocorre a eficácia e efetividade da declaração do ITR, ou seja, a repercussão dos seus efeitos normativos no mundo real, por força da incidência que ela produz esses efeitos na realidade de tempo e espaço?

Se a norma jurídica deixa de produzir seus efeitos quando termina sua vigência, se o prazo nela estiver estipulado, temos que, no caso da declaração do ITR/2011, tem sua vigência do dia 1 de outubro de 2.011 até o dia 30 de setembro de 2.012, quando será entregue a declaração de 2.012, que passa a viger a partir do dia 01 de outubro de 2.012.

f.) – O ganho de capital

Para o cálculo do ganho de capital na alienação de imóvel rural, deve o contribuinte confrontar o Valor da Terra Nua – VTN do ano da aquisição, com o VTN do ano da alienação, como se fossem, respectivamente, o custo de aquisição e o valor de alienação do imóvel, e a diferença entre esses valores, é a base cálculo para a apuração do ganho de capital.

Na esteira de que o fato gerador do ITR é o imóvel rural pelo qual se opera e não o proprietário; sendo o proprietário o responsável pelo crédito tributário; não importa se quem entregou a DITR na data de 30 de setembro, se o proprietário anterior ou atual, o que vale é o valor da terra nua declarado como preço de mercado do dia 1º de janeiro, constante da ultima DITR do ano de aquisição e de alienação.

Sendo de um ano, o prazo entre cada fato gerador do Imposto Territorial Rural, e a Secretaria da Receita Federal disponibilizando as instruções e franqueando a apresentação da DITR para o período de 22 agosto a 30 de setembro de cada ano, temos que a vigência da declaração do ITR é de 01 de outubro a 30 de setembro de cada ano, tempo pelo qual tem a repercussão dos seus efeitos normativos no mundo real e também, possa o contribuinte, depois de cumprida a obrigação imposta, gozar dos efeitos previstos nas pertinentes previsões legais.

E por derradeiro, cumprir lembrar o descompasso entre as normas prescritas pelo art. 10, parag.s 1º ao 3º, da IN SRF 84/01 e a lei 9.393/1996, cujas regras estabelecidas pela SRF quanto à necessidade de se levar em conta a anterior e efetiva entrega do DIAT não tem respaldo legal e, portanto, não são regras válidas, conforme já declarou o Tribunal Regional Federal – TRF 4/RS, em julgamento dos processos nºs 2005.71.10.003248-7 e 2007.71.16.000514-0, proclamou:

“Destarte, não pode revestir figura autônoma, criando, modificando ou extinguindo direitos e obrigações, pena de, em o fazendo, invadir seara alheia e malferir a ordem constitucional no que atine às competências e atribuições de cada Poder. Assim, a Secretaria da Receita Federal não pode baixar instrução normativa inovando no ordenamento jurídico, ou seja, implicando criação, modificação ou extinção de direitos ou deveres não estabelecidos em lei prévia.

Assim, a lei 9.393/96 estipulou que os custos de aquisição e de alienação de imóvel rural, estimados para fins de apuração de ganho de capital, deverão se pautar por aqueles valores da terra nua declarados pelo contribuinte, no DIAT apresentado nos respectivos anos, enfim porque representativo do preço das terras“.

E, no caso de não terem sido entregues tais documentos informativos, a lei especifica os critérios que deverão ser levados em conta pela Receita Federal para apurar o imposto, entre eles o sistema de preço de terras, de cuja viabilização encarrega o próprio Fisco, neste caso, o Sistema de Preços de Terras foi instituído por meio da Portaria SRF 447/2002).

O valor da escritura pública considerado como custo de aquisição, conforme previsto na lei anterior e acatado pelo fiscal, somente persiste quanto aos imóveis adquiridos antes de 1997, caso em que não é albergada a hipótese dos autos”.

Nessa linha de análise, para o vendedor vale como valor de alienação, o valor declarado na declaração do ITR apresentado no mês de setembro anterior à alienação e para o comprador vale como custo de aquisição, o valor declarado na declaração do ITR apresentado no mês de setembro seguinte à aquisição.

Se ocorrer a aquisição e a venda no mesmo (compreenda-se como ano para o fim de apuração do ganho de capital, o período de 01 de outubro a 30 setembro), não haverá ganho de capital, qual seja os valores constantes das respectivas escrituras, visto que o valor de aquisição e alienação serão os mesmos, por se tratar de Declaração do ITR do mesmo ano.

g.) – O cálculo do ganho de capital

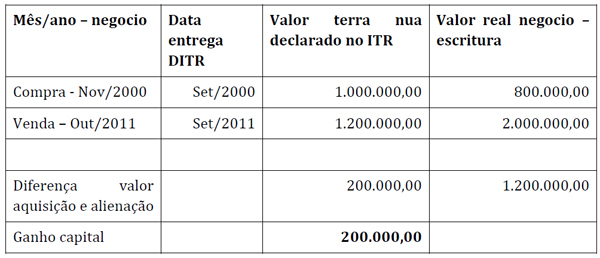

Exemplo 01:

Nesse caso o “A” comprou o imóvel rural antes de setembro e entregou a DITR no seu nome e efetuou a venda em outubro, após a entrega da DITR em seu nome.

O valor do ganho de capital é de R$-200.000,00, o valor da diferença entre o valor da terra nua declarado no DIAT do ano da aquisição e o da alienação.

Quanto ao valor da diferença de R$-1.200.000,00, entre o valor da compra e da venda, não há tributação, em vista que o valor do negócio não mais é considerado custo de aquisição e de alienação.

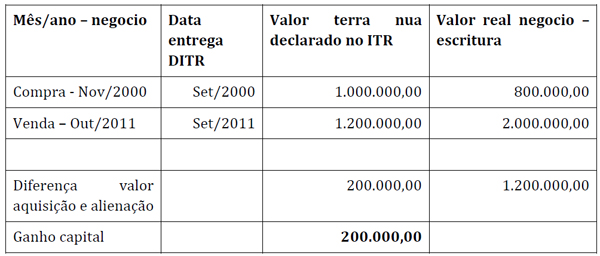

Aos exemplos seguintes, o valor do ganho de capital é o mesmo, havendo alteração apenas quanto às datas da aquisição e da alienação.

Exemplo 02:

Nesse caso “A” comprou o imóvel rural depois de setembro e a entrega a DITR foi efetuado pelo proprietário anterior (vendedor) em nome dele, e a venda ocorreu em outubro, tendo “A” entregue a declaração do DITR em seu nome.

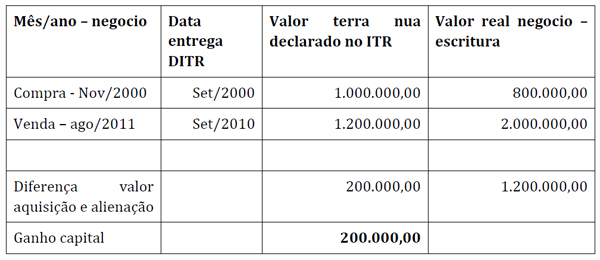

Exemplo 03:

Nesse caso “A” comprou o imóvel rural depois de setembro e a entrega a DITR foi efetuado pelo proprietário anterior (vendedor) em nome dele, e a venda ocorreu em outubro, tendo “A” entregue a declaração do DITR em seu nome.

Procurei demonstrar nos três exemplos, que independe do mês da aquisição e da alienação do imóvel rural, o que vale é o valor da terra nua – VTN, declarado nas declarações do ITR do ano de aquisição (primeira declaração após a aquisição) e de alienação (última declaração antes da alienação).

O saldo positivo, entre o custo de aquisição e o valor de alienação do imóvel (variação do valor atribuído à terra nua no ITR (DITR) no ano da aquisição e no ano da alienação), é o ganho de capital, que no caso do exemplo acima é de R$-200.000,00, ou seja, a base de cálculo para o recolhimento do imposto, no percentual de 15 %, devendo ser quitado até o ultimo dia útil do mês seguinte ao da ocorrência da operação (efetivo pagamento do negocio).

Lembrando que o recolhimento do imposto ocorre de conformidade com o pagamento/recebimento do negocio, se à vista, o pagamento do imposto se dá em uma única parcela, se à prazo, na proporção e nos prazos do recebimento das parcelas.

h.) – O valor da terra nua e a Receita Federal

A edição da lei 9.393/1996, teve dois propósitos principais. O primeiro foi a de substituir a mal sucedida lei 8.847/1994, que sobrecarregou ainda mais a Justiça Federal com um imenso rol de ações. O segundo foi o de evitar a prática de, nas escrituras de venda de imóveis rurais, declarar por valor menor o preço efetivo da venda, com o que o vendedor deixava de pagar ou pagava menos Imposto de Renda e o comprador pagava menos Imposto sobre a Transmissão de Bens Imóveis – ITBI.

O critério adotado pela lei 9.393/1996 para prevenir a falta ou insuficiência no pagamento dos tributos, foi deixar na incumbência do contribuinte a obrigação de anualmente declarar o valor que entenda ser o de mercado da terra nua de seu imóvel. Na declaração anual o contribuinte fica obrigado a prestar outras informações, inclusive sobre as explorações desenvolvidas, para possibilitar à autoridade conferir ou elaborar ou revisar de ofício o cálculo do imposto, que levará em consideração, além do declarado valor do imóvel, a conjugação do tamanho de sua área e seu grau de utilização.

Para evitar que o declarante não fique tentado a reduzir o valor do imóvel e consequentemente a tributação pelo ITR, a Lei nº 9.393/1996, além de prever a possibilidade de a autoridade fazendária impugnar os valores 20

declarados (art. 14), no art. 18 prescreve que na execução de dívida ativa decorrente de crédito tributário do ITR a penhora ou arresto recaia de preferência sobre imóvel rural, se não recair sobre dinheiro. E o imóvel rural, nesses casos, será avaliado, quanto à terra nua, pelo valor declarado. E mais: a Fazenda Pública, ouvido o INCRA, poderá, pelo valor declarado, adjudicá-lo para fins fundiários, se a execução não for embargada ou se os embargos forem rejeitados.

Lembrando que no caso de subavaliação ou prestação de informações inexatas e incorretas, a Secretaria da Receia Federal procederá o lançamento de oficio do imposto, considerando as informações sobre preços de terras constantes dos levantamentos realizados pelas Secretarias da Agricultura dos Estados ou dos Municípios (lei 9.393, de 1996, art. 14, parág. 1º e art. 52 do Decreto 4.382/2002).

As multas cobradas em virtude do disposto neste artigo serão aquelas aplicáveis aos demais tributos federais (lei 9.393, de 1996, art. 14, parág. 2º).

Para a apuração do valor de mercado da terra nua, a Receita Federal dispõe de dois instrumentos: i) – o valor de avaliação, pela Prefeitura Municipal, para a cobrança do imposto sobre a transmissão de bens imóveis – ITBI, e ii) – o valor de avaliação, pela Fazenda do Estado, para a cobrança do imposto sobre a transmissão causa mortis e doações – ITCMD, que no estado de São Paulo, tem como base os dados informativos do instituto de economia agrícola, acessados pelo site – clique aqui.

Nesse sentido, deve-se afirmar que o proprietário do imóvel, deve estar atento a esses dois valores, e para lançamento na sua declaração do ITR, tomar como parâmetro, àquele que for maior e estiver mais perto da realidade fática do mercado.

Vale dizer, se o valor lançado na sua declaração do ITR for inferior a um desses valores, e houver, por parte da Receita Federal, uma fiscalização e averiguação, pode haver a glosa e consequente apuração do valor do ITR, e eventual ganho de capital na alienação, diante da alteração de valor da terra nua.

Desta forma, os adquirentes e alienantes de imóvel rural tem de ter plena ciência da relação do valor do negócio em si, do valor da terra nua declarado no ITR e a declaração de imposto de renda, para que nesse tripé, possam fazer o planejamento tributário, a fim de que a apuração dos tributos relativos à propriedade rural, como o imposto de renda da pessoa física, do ganho de capital, do ITR, do ITBI ou ITCMD conforme o caso, tragam benefícios econômicos e não prejuízos.

i.) – O lançamento na declaração de imposto de renda

Deflui da dicção do art. 19 da lei 9.393/1996, que o contribuinte, declarando que o valor de mercado da terra nua, na declaração do ITR, de seu imóvel rural é de R$ 100.000,00, esse será o valor de alienação, ainda que do instrumento do contrato conste ter sido alienado por menos do que o declarado.

Guardadas as devidas proporções, se vender por mais de R$ 100.000,00, o que exceder não será tributado, como, aliás, reconhece a Receita na resposta à pergunta 610 de seu Manual de Perguntas e Respostas, no portal www.receita.fazenda.gov.br / perguntas e respostas / IRPF 2011 – Imposto sobre a Renda de Pessoa Física:

VTN DO DIAT MENOR QUE VALOR DE VENDA DA TERRA NUA

610 – No caso de alienação em que o valor da terra nua (VTN) do Diat do ano da alienação for menor que o valor efetivo da venda da terra nua do imóvel rural, como deve ser declarada a diferença entre os valores?

Resposta:

O valor de alienação para apuração do ganho de capital é o constante no Diat do ano de alienação. Assim a diferença entre o valor de alienação e o declarado no Diat deve ser informado como rendimento isento e não tributável.

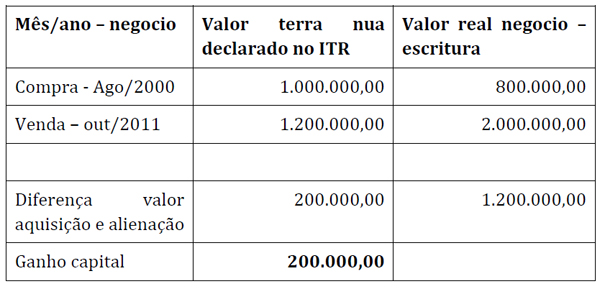

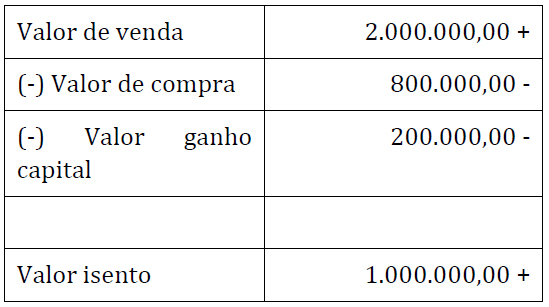

De igual forma, na declaração de imposto de renda, o lançamento da alienação do imóvel rural, deve ser efetivada da seguinte forma:

1) O negócio:

2) Lançamento na declaração do imposto de renda:

Onde: i) – R$-800.000,00 é o valor de aquisição no negócio e está lançado na declaração de bens; ii) – R$-200.000,00 referente ao ganho de capital será lançado no quadro de “rendimentos sujeitos a tributação exclusiva”, no campo “ganho de capital na alienação de bens e direitos”; iii) – R$-1.000.000,00, é o valor que deve ser lançado na declaração de imposto de renda, no quadro “Rendimentos isentos e não tributáveis”, no campo” Lucro na alienação de bens e/ou direitos de pequeno valor ou do único imóvel; lucro na venda de imóvel residencial para aquisição de outro imóvel residencial; redução do ganho de capital”. 23

Bibliografia:

a) PALHARES, Cacildo Baptista. Imposto de Renda – Normas Ilegais sobre Ganho de Capital na Alienação de Imóvel Rural. Universo Jurídico, Juiz de Fora, ano XI, 22 de nov. de 2011, disponível em www.novaprolink.com.br.

b) CAMOLESE, Nelson. O ganho de capital na alienação de imóvel rural por pessoas físicas – clique aqui.

c) MIRANDE E MOREIRA, Pedro Gomes, Ganho de capital – clique aqui.

d) Processos 2005.71.10.003248-7 e 2007.71.16.000514-0 – Tribunal Regional Federal da 4ª Região/RS.

e) site Receita Federal do Brasil, pesquisado em 15/06/2012.

f) DINIZ, Maria Helena, Teoria Geral do Direito Civil, Editora Saraiva, 2003.

g) SILVA, De Plácido e, Vocabulário Juridico, 3ª Ed., Editora Forense.